固定資産税とは、土地・建物を所有している人に対して、市町村から毎年課税される税金のことです。

僕自身、税務課職員として、固定資産税の業務に従事していました。その経験や知識を元に固定資産税がどういったものかを詳しく書いていきます。

なかなか馴染みの無い税金だと思いますので、固定資産税についてわかりやすく解説します。

固定資産税とは何か?

固定資産税とは?

- 土地・建物の所有者に対して、物件の所在する市町村から毎年課税される税金

- 1年分の固定資産税は、その年の1月1日時点の所有者に対して課税される

固定資産税とは、土地・建物を所有している人に対して、その土地・建物が所在する市町村がかける税金です。

固定資産税は、所有している人に対してかかる税金なので、土地・建物を借りている人には課税されません。

賃貸マンションでいえば、大家さんに固定資産税が課税され、部屋を借りている人には課税されません。

一軒家の持ち家や分譲マンションの場合は、土地・建物を所有していることになるので固定資産税が課税されます。

固定資産税は、市区町村が課税するので、地方税になります。

ちなみに所得税や相続税などは国が課税するので国税、市町村が課税する市民税・固定資産税などを地方税と言います。

固定資産税は、土地や建物を所有していれば毎年課税される税金です。

その年の1月1日時点に、土地・建物を所有している人に対して1年間の固定資産税が課税されます。

1月1日が終了する時点で所有している人が課税対象なので、極端な話、1月1日23時59分に名義変更した場合には、その年の固定資産税が、新しい所有者に課税されます。

(名義変更を受ける法務局は、年末年始開いていないので、現実的には不可能です。)

つまり売買や贈与で土地や建物を名義変更する場合には、12月末までに名義変更しないと、翌年も固定資産税が、旧所有者に対して課税されてしまいます。

土地・建物を手放すことが決まっていれば、12月末までに名義変更の手続きを済ませておけば、翌年の固定資産税がかからなくて済みます。

(もちろん、不動産の売買契約をする上で、固定資産税の日割り・月割り計算して新しい所有者に負担させることが多いので、それほど敏感になる必要は無いです。)

固定資産税は誰に対して課税されるのか?

- 課税対象となる所有者は、不動産登記によって特定される。

- 登記の無い建物の場合は、市町村が調査して所有者を特定している。

- 名義人が死亡している場合は、相続人に課税される。

繰り返しになりますが、固定資産税は土地・建物を所有している人に対して、毎年課税される税金です。

では、土地・建物を所有している人をどうやって判断するのでしょうか。

基本的には、不動産登記によって所有者を判断します。

不動産登記とは、土地・建物の権利を法的に守るために、土地・建物の情報や所有者名を国の機関である法務局に登録したものです。

土地や建物を売買や贈与などで取得した時には、登記の変更を行います。

変更した登記情報を役所が受け取り、土地・建物の所有者情報を把握しています。

土地は、必ず登記されるものなので、よっぽどの例外を除けば、所有者を特定できます。

しかし建物の場合は、登記されていない建物が存在します。

これを未登記家屋といったりします。

未登記家屋は、文字通り登記されていない建物のことです。

例えば、住宅の増築やヨドコウの物置のような小さな建物が未登記家屋であることが多いです。

未登記家屋は、登記上は存在しないが、実際に存在するので、固定資産税の課税対象となり、市町村の帳簿上には記録されます。

市町村は、不動産登記により土地・建物の所有者を特定し、所有者に対して固定資産税を課税しています。

例外となる未登記家屋は、市町村の固定資産税調査により、所有者を特定し課税しています。

ところで、土地・建物の所有者が亡くなっている場合には、誰に固定資産税がかかるのか。

よくあるのが、死んだおじいさんの名義のままで、今まで登記の手続きもしていないといった例です。

土地・建物の名義人が死亡している場合には、固定資産税は相続人に対して課税されます。

(死亡者課税は特殊なので厳密にいえば違いますが簡略化して書いています。)

そのため、相続人では無いが、現に土地・建物を占有して使っているからといってその使用者に固定資産税は課税されません。

土地・建物の所有者が死亡した後の流れとしては、役所から死亡者の税金に関する書類などを受け取る相続人代表者の依頼通知が届きます。

この相続人代表者を決定すると、税金関係(市県民税・固定資産税・国民健康保健税等)の書類が代表者に送られてくるようになります。

市県民税と国民健康保険税は、死亡した翌年には課税されませんが、固定資産税は土地と建物があり続ける限りは、課税され続けるので、土地・建物の名義を変えない限り相続人に対して課税されます。

余談ですが、相続人代表者は、納税通知書や税に関する書類を受けとる人を決めるためのものなので、代表者だけが納税義務を負うわけではないのですが、実質そのような扱いになっています。

要約すると、土地・建物の所有者が死亡した場合、納税通知書などの請求書類は相続人同士で決定した相続人代表者のところに書類が送られてきます。

固定資産税は、名義人の相続人に対して課税され、相続人が固定資産税を支払わなければなりません。

固定資産税はいつ課税されるのか

固定資産税の課税対象が決定されるのは、1月1日ですが、実際に固定資産税の請求書(納税通知書)が届くのは、4月〜6月頃です。

各市町村がそれぞれ納期限を設定しているため、全国一律ではありません。

固定資産税の支払いは、年4回払いが基本です。もちろん、納付書を使って一括で支払うことも可能です。

クレジットカードで固定資産税を支払える自治体も増えつつあるので、多少なりともポイントの付くクレジットカードで固定資産税を払った方がお得なので利用しましょう。

固定資産税はいくら?その計算方法について

土地の固定資産税の計算方法

固定資産税の計算方法はかなり複雑なので、ざっくり書くと

課税標準額とは、固定資産税計算のために使われる数値ですが、簡単に言うと土地の用途や特例ごとに掛け率があり、その率を評価額にかけた後の数値です。

例えば、土地の用途が宅地で、住宅地に当たる場合には、住宅用地という特例が適用されます。

| 住宅用地の特例 | 200㎡以下 | 200㎡を超える範囲 |

| 固定資産税 | 評価額×1/6 | 評価額×1/3 |

| 都市計画税 | 評価額×1/3 | 評価額×2/3 |

住宅地で200㎡以内は小規模住宅用地の特例が適用され、評価額の1/6が課税標準額になります。

200㎡を超える部分については、評価額の1/3が課税標準額になります。

土地が200㎡以下であれば、評価額の1/6が課税標準額になります。

土地の面積が200㎡

固定資産評価額が1,200万円

敷地に住宅が建っている場合

住宅用地の特例が適用され、

評価額1,200万円÷6=200万円

200万円が課税標準額になります。

税額にすると、

固定資産税=課税標準額×1.4%

=200万円×1.4%=28,000円

1年間にかかる土地の固定資産税は28,000円です。

課税標準額は、納税通知書に必ず記載されているので確認してみてください。

住宅用途ではない建物がある宅地の場合は、評価額×0.7が課税標準額になります。

ちなみに土地評価額の算出方法は、宅地であれば簡単にわかります。(宅地とは、建物が建っている土地のこと)

路線価と土地の面積がわかれば目安となる評価額を算出できます。

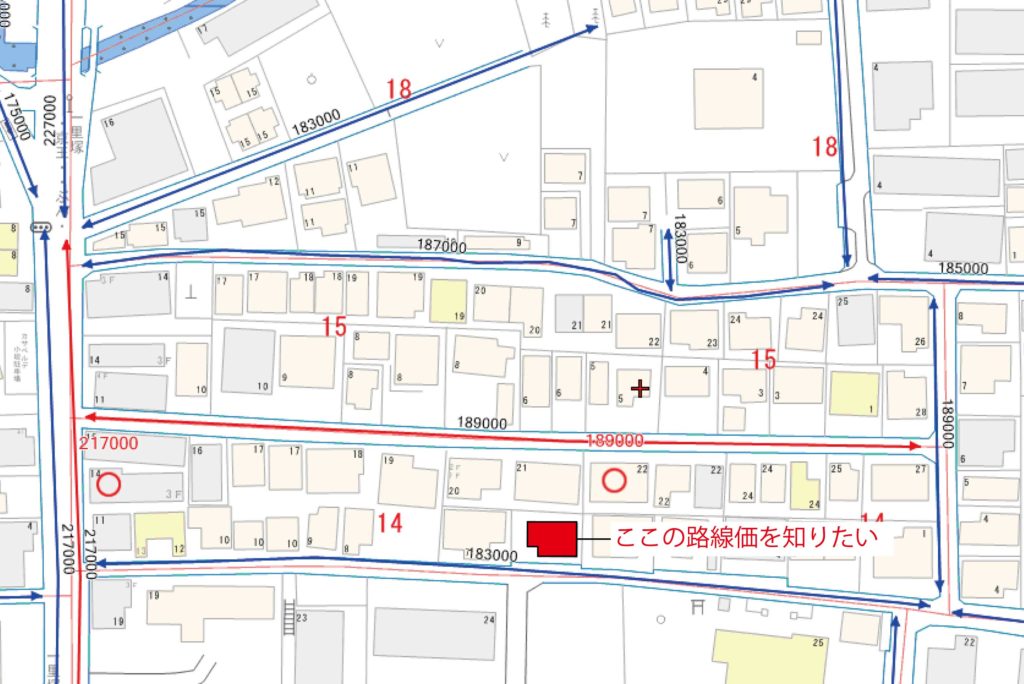

路線価の調べ方は、全国地価マップを使います。

全国地価マップには、路線価の種類が固定資産税用と相続税用がありますが、同じものではないので、固定資産税用の路線価を使用してください。

地価マップは、ほとんどの場所の路線価が載っているのですぐに調べられます。

路線価の見方を以下に書いておきます。

見えにくいかもしれませんが、赤く塗った建物のある土地の路線価を知りたいとします。

土地に面している路線価が適用されるので、ここでの路線価は、183,000円/㎡です。

土地の面積が200㎡だと仮定すると、路線価をかけて評価額を算出できます。

このようにして、土地の評価額を算出することができます。

上記の計算方法はかなり簡略化して書いています。実際には土地の状態や形状で補正が加わるので多少額は変わってきます。

建物の固定資産税の計算方法

建物の固定資産税の計算方法は、使われている建築資材と面積及び経過年数によって決まります。

そのため、建物の評価額は物価の補正により少し差は出ますが、どこで建ててもそれほど変わりません。

現行の固定資産税の算出方法として用いられているのは、再建築価格方式と呼ばれるもので、全く同じ建物を建てた場合に必要となる資材・建材の価格を積算して算出したものです。

例えば、木造住宅の場合、構造となる柱、床、屋根、それに加え仕上げ材・設備の使用量などを積算していきます。

仕上げ材の床面積、壁面積、天井面積を算出し、固定資産評価基準と呼ばれる基準に則り、各資材の単価×使用量・面積を計算します。

柱などの構造材はもちろんのこと、キッチンやお風呂などの設備に関しても固定資産税の評価対象となります。

家屋評価に関して、書くと長くなりすぎるので、別の記事で書きます。

簡単に言ってしまうならば、良い資材や良い設備を使って建物の床面積が大きいほど固定資産税は高くなります。

個人的な経験によるハウスメーカーの目安を書いておきます。

新築一年目の固定資産税の計算です。建物の場合、評価額=課税標準額になります。

㎡単価 85,000円〜95,000円程度

固定資産税評価額

=㎡単価×面積×経年×一点単価

=85,000×120㎡×0.8×1.05=8,568,000

固定資産税=課税標準額×1.4%=8,568,000×1.4%=119,952円

新築の場合は、新築軽減があるので、119,952円÷2=59,976円

ハウスメーカーで120㎡の木造住宅を新築した場合の1年目の固定資産税は、大体60,000円程度が目安です。

もちろん、メーカーや床面積、資材・設備によって大きく変わるので、あくまで目安程度に捉えてください。

㎡単価 90,000円〜100,000円程度

固定資産税評価額

=㎡単価×面積×経年×一点単価

=90,000×120㎡×0.8×1.1=9,504,000

固定資産税=課税標準額×1.4%=9,504,000×1.4%=133,056円

新築の場合は、新築軽減があるので、133,056円÷2=66,500円程度

上記の数字は、固定資産税を担当していた時の経験を元に算出しているので、参考程度にみていただければと思います。

新築住宅の場合、新築軽減の特例が適用され、床面積120㎡までは、税額が1/2になります。

この特例は3年間の適用された後は、特例はなくなるので、4年後には税額が上がったように感じますが、この特例が外れてしまったために元の金額に戻ったと考えてください。

長期優良住宅や耐火住宅の新築の場合には、適用年数は5~7年になったりします。

固定資産税、実際にいくらぐらいかかるのか?

実際に固定資産税はいくらぐらいかかるのか、簡単に算出してみようと思います。

前述の計算例では、都市計画税を加味していなかったので都市計画税もプラスします。都市計画税とは、市街化区域にある土地・建物に課税される税金で固定資産税と一緒に課税されます。税率は0.3%がほとんど。

例)市街化区域の土地を購入し、そこに木造住宅を新築したと想定。

新築住宅 120㎡(約36坪)

①土地の計算

路線価がわかれば、土地の値段は計算できるので、土地の場所がわかっている場合は全国地価マップをみてみましょう。

ここでは、路線価50,000円/㎡と想定して考えてみます。

上に建物が乗るので、地目は宅地になります。

路線価×地積=評価額

50,000×200㎡=10,000,000円

1000万円が土地の評価額。

住宅用地の特例を加味して固定資産税を算出すると、

課税標準額×1.4%=固定資産税

1000万×1/6×1.4%=23,333円

課税標準額×0.3%=都市計画税

1000万×1/3×0.3%=10,000円

土地に対して1年間にかかる固定資産税・都市計画税は

23,333+10,000=33,333円

②家屋の計算

120㎡の木造住宅を想定して考えます。

先述のハウスメーカーの木造住宅で計算したものが、よくある数値なので繰り返し書きます。

新築住宅→120㎡

㎡単価→85,000円

経過年数1年(新築した年から一年経過)

建物の評価額=㎡単価×面積×経年減点補正率×1点単価

85,000×120㎡×0.8×1.05=8,568,000円

税額にすると、

課税標準額×1.4%=固定資産税

8,568,000×1.4%=119,952円

課税標準額×0.3%=都市計画税

8,568,000×0.3%=25,704円

新築住宅の場合は、固定資産税は3年間新築軽減が適用され120㎡部分までは1/2の税額となりますが、都市計画税にはこの軽減は適用されません。

合算すると

119,952÷2+25,704=85,680円

新築木造住宅の固定資産税・都市計画税の税額は、85,680円になります。

土地+建物=33,333円+85,680=119,013円

土 地 200㎡(路線価50,000円/㎡)

新築住宅 120㎡(㎡単価85,000円)

市街区域で都市計画税がかかる。

上記の条件で計算すれば年間の税額は、約119,013円です。

仮想の計算なので、土地や建物によっては変わる可能性はあります。また新築後4年目からは新築軽減が無くなるので税額は上昇します。

固定資産税を滞納した場合にはどうなる

固定資産税を納期限までに支払わなかった場合

うっかり支払いを忘れてしまうことは誰でもあると思います。

納付書の納期限が多少過ぎていても、銀行やコンビニで支払うことができます。

納付書の期限が過ぎて支払いを断られた場合は、役所の税務課に連絡し、新しい納付書を送ってもらいましょう。連絡すればすぐに送ってくれます。

納期限から数十日過ぎても支払わない場合には督促状が送付されます。

支払い額に加えて、手数料として、数十円追加されることが多いです。

無駄なお金なので、払える場合は、納期限内に支払いましょう。

毎回の支払いが面倒であれば、口座引き落としの手続きを役所で行いましょう。

自治体によっては、クレジットカードで支払えるところもあります。

固定資産税を支払わないときの最悪の事態

督促状が来ても固定資産税の支払いをしない場合は、追加の督促状や電話連絡があったりします。

不測の事態や病気で連絡できないこともあると思います。

納税や収税担当に連絡して、事情を話せば支払いを待ってくれます。

最悪の事態を招いてしまうのは、固定資産税が払えないからと督促状や催告の連絡を無視すること。

固定資産税を払うのが難しい場合は、市役所や区役所の税務課に連絡するか直接納税相談に行きましょう。

収入状況などについて説明しなければなりませんが、納税を分割したり支払いを遅らせることができます。

税金の徴収をしているのも同じ人間です。

何かの事情があっても固定資産税の支払いについて何の連絡も無いまま、滞納が続けば悪質な滞納者とみなさざるを得ないです。

悪質な滞納者の場合、土地・家屋はもちろんのこと預金通帳などの財産についても差し押さえすることが許されます。

払えない状況や支払いが厳しい場合には、無視せずに必ず固定資産税の納税・収税担当課に連絡しましょう。